Baufinanzierung leicht gemacht

Ihr Weg zum Eigenheim

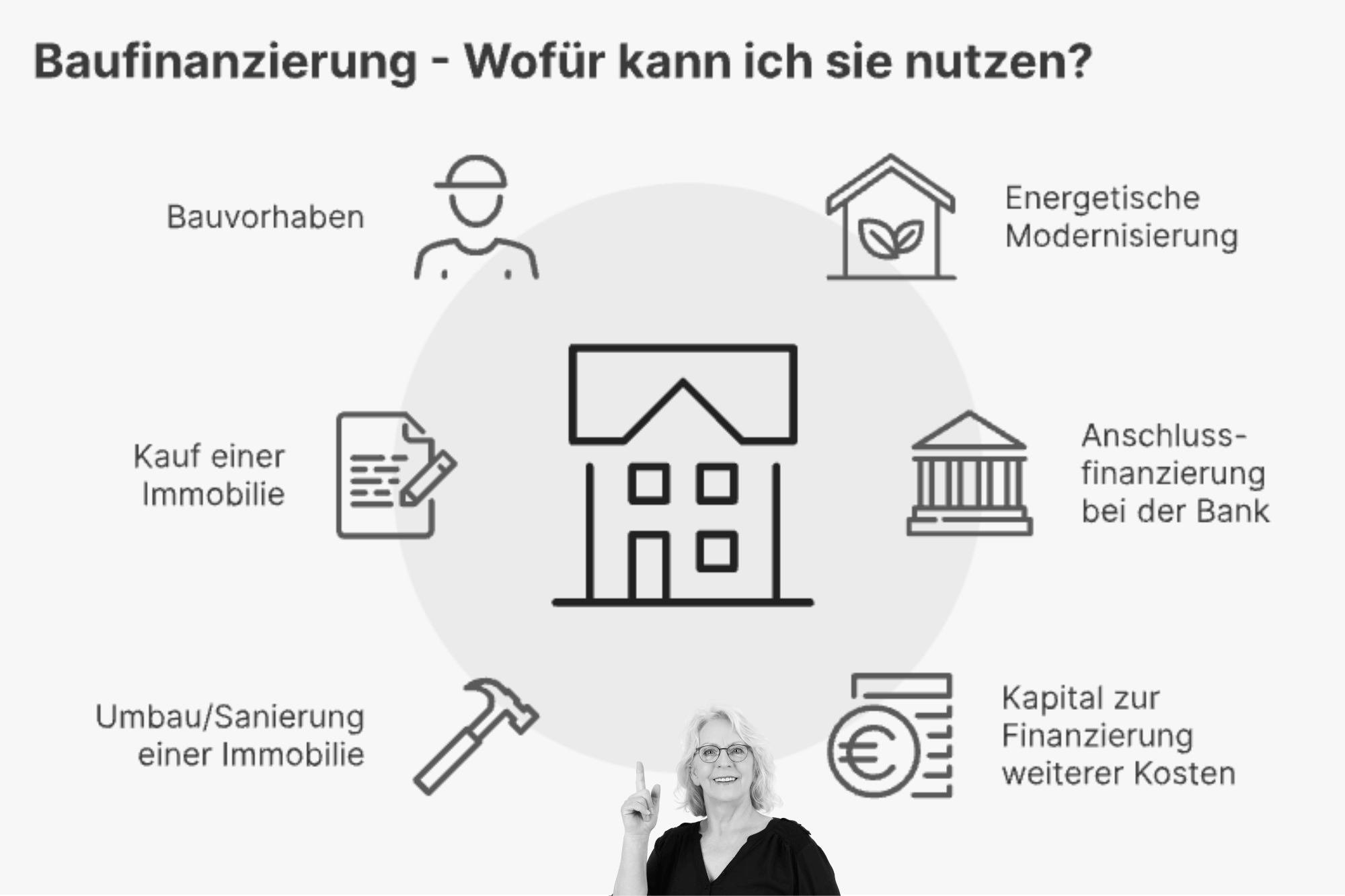

Der Traum vom eigenen Zuhause ist für viele Menschen ein zentrales Lebensziel. Eine durchdachte Baufinanzierung bildet dabei das Fundament für die Verwirklichung dieses Traums. Als Expertin für Baufinanzierungen in Schneverdingen biete ich Ihnen maßgeschneiderte Finanzierungslösungen, die exakt auf Ihre persönlichen Wünsche und finanziellen Möglichkeiten abgestimmt sind. Ob Neubau, Immobilienkauf oder Anschlussfinanzierung – ich finde das optimale Konzept für Ihr Vorhaben.

Unsere Leistungen im Überblick

Ich biete Ihnen umfassende Unterstützung auf dem Weg zu Ihrer optimalen Baufinanzierung:

-

Individuelle Beratung: Ich analysiere Ihre finanzielle Situation und Wohnträume, um eine maßgeschneiderte Finanzierungslösung zu entwickeln.

-

Unabhängiger Vergleich: Als unabhängiger Berater greife ich auf ein breites Netzwerk von Banken und Kreditinstituten zu, um für Sie die besten Konditionen zu ermitteln.

-

Fördermittelberatung: Ich informiere Sie über staatliche Förderprogramme und Zuschüsse, die Ihre Finanzierung erleichtern können.

-

Anschlussfinanzierung: Für bestehende Darlehen biete ich Beratung zur Optimierung und Anpassung an aktuelle Marktbedingungen.

Mit diesen Leistungen begleite ich Sie kompetent und zuverlässig auf dem Weg zu Ihrer Wunschimmobilie.

Ihre Vorteile einer unabhängigen Baufinanzierungsberatung

Eine unabhängige Baufinanzierungsberatung bietet Ihnen zahlreiche Vorteile:

-

Unabhängigkeit von Banken und Versicherungen: Als freie Beraterin bin ich nicht an bestimmte Finanzinstitute gebunden und kann Ihnen daher eine objektive und neutrale Beratung bieten.

-

Maßgeschneiderte Finanzierungskonzepte: Ich entwickle individuelle Finanzierungslösungen, die genau auf Ihre persönlichen Bedürfnisse und finanziellen Möglichkeiten abgestimmt sind.

-

Transparente und faire Beratung: Offenheit und Klarheit stehen bei mir im Vordergrund. Sie erhalten alle Informationen verständlich aufbereitet, sodass Sie fundierte Entscheidungen treffen können.

Mit meiner unabhängigen Beratung unterstütze ich Sie dabei, die optimale Finanzierung für Ihr Bauvorhaben zu finden.

Ablauf der Baufinanzierung

Der Weg zu Ihrer optimalen Baufinanzierung gestaltet sich in folgenden Schritten:

-

Erstgespräch: In einem persönlichen Kennenlernen erfasse ich Ihre individuellen Wünsche und Ziele rund um Ihre Immobilienfinanzierung.

-

Finanzanalyse: Ich prüfe gemeinsam Ihre finanzielle Situation, um Ihr Budget und Ihre Möglichkeiten realistisch einzuschätzen.

-

Angebotsvergleich: Auf Basis Ihrer Bedürfnisse und finanziellen Rahmenbedingungen präsentiere ich Ihnen passende Finanzierungsangebote verschiedener Banken und Kreditinstitute.

-

Abschluss: Ich begleite Sie durch den gesamten Prozess bis zur Vertragsunterzeichnung und stehe Ihnen auch danach für Fragen und Unterstützung zur Verfügung.

Mit diesem strukturierten Vorgehen sorge ich dafür, dass Ihre Baufinanzierung reibungslos verläuft und optimal auf Ihre Bedürfnisse abgestimmt ist.

Fallbeispiel: Familie Müller auf dem Weg ins Eigenheim

Hintergrund: Die Familie Müller aus Schneverdingen, bestehend aus zwei Erwachsenen und zwei Kindern, träumt von einem eigenen Haus. Beide Elternteile sind berufstätig und verfügen über ein stabiles Einkommen. Sie haben Eigenkapital angespart und möchten nun den Schritt in die eigenen vier Wände wagen.

Beratung und Planung: Frau Müller kontaktiert mich als Expertin für Baufinanzierungen in Schneverdingen, um eine maßgeschneiderte Baufinanzierung zu entwickeln. In einem ersten Gespräch werden die finanziellen Möglichkeiten, Wünsche und Ziele der Familie erörtert. Dabei wird festgestellt, dass die Müllers über 25 % Eigenkapital verfügen, was ihnen Zugang zu besseren Kreditkonditionen verschafft.

Finanzierungsangebot: Nach Analyse der finanziellen Situation und der aktuellen Marktlage erstelle ich ein individuelles Finanzierungskonzept. Dieses umfasst:

- Darlehenssumme: 300.000 €

- Zinsbindung: 15 Jahre mit einem festen Zinssatz von 2,5 %

- Tilgungssatz: 3 % anfängliche Tilgung

- Monatliche Rate: ca. 1.375 €

Fördermöglichkeiten: Ich informiere die Familie über mögliche Förderprogramme, wie z. B. KfW-Darlehen für energieeffizientes Bauen. Durch die Integration eines KfW-Darlehens kann die Familie von zinsgünstigen Konditionen profitieren und gleichzeitig einen Beitrag zum Umweltschutz leisten.

Ergebnis: Mit meiner Unterstützung findet die Familie Müller eine passende Immobilie und sichert sich eine solide Finanzierung. Dank der individuellen Beratung und der Berücksichtigung von Fördermöglichkeiten kann die Familie ihren Traum vom Eigenheim verwirklichen und gleichzeitig langfristig finanziell abgesichert sein.

Hinweis: Dieses Fallbeispiel dient der Veranschaulichung und basiert auf fiktiven Daten. Für eine persönliche Beratung wenden Sie sich bitte an mich als Ihre Expertin für Baufinanzierungen in Schneverdingen.

Häufig gestellte Fragen (FAQ) zur Baufinanzierung

Hier finden Sie Antworten auf häufige Fragen rund um das Thema Baufinanzierung:

-

Welche Unterlagen werden für die Baufinanzierung benötigt? Für die Beantragung einer Baufinanzierung sind in der Regel folgende Dokumente erforderlich:

- Einkommensnachweise (z. B. Gehaltsabrechnungen der letzten drei Monate)

- Kontoauszüge

- Nachweise über Eigenkapital

- Objektunterlagen (z. B. Exposé, Grundrisse, Lageplan)

- Personalausweis oder Reisepass

-

Wie lange dauert der Finanzierungsprozess? Die Dauer des Finanzierungsprozesses variiert je nach individueller Situation und kann von wenigen Wochen bis zu mehreren Monaten reichen. Eine frühzeitige Planung und vollständige Bereitstellung aller erforderlichen Unterlagen beschleunigen den Prozess.

-

Welche Fördermöglichkeiten gibt es? Es existieren verschiedene staatliche Förderprogramme, wie z. B. KfW-Darlehen oder regionale Fördermittel. Die Verfügbarkeit und Bedingungen dieser Förderungen hängen von Faktoren wie Objektart, energetischem Standard und persönlicher Situation ab.

-

Wie viel Eigenkapital sollte ich einbringen? Es wird empfohlen, mindestens 20 % des Kaufpreises sowie die Kaufnebenkosten (z. B. Notar- und Grundbuchkosten, Grunderwerbsteuer) aus Eigenmitteln zu finanzieren. Ein höherer Eigenkapitalanteil kann zu besseren Kreditkonditionen führen.

-

Was ist der Unterschied zwischen Sollzins und Effektivzins? Der Sollzins bezeichnet den reinen Nominalzins des Darlehens, während der Effektivzins alle zusätzlichen Kosten, wie z. B. Bearbeitungsgebühren, berücksichtigt und somit die tatsächliche finanzielle Belastung widerspiegelt.

Für weitere Fragen stehe ich Ihnen gerne persönlich als Expertin für Baufinanzierungen in Schneverdingen zur Verfügung.

Finanzierungsvorschläge mit echten Konditionen selbst ermitteln

Wichtige Kriterien bei einer Baufinanzierung

Eine solide Baufinanzierung erfordert sorgfältige Planung und Berücksichtigung mehrerer entscheidender Faktoren. Im Folgenden finden Sie die wichtigsten Kriterien, die bei der Gestaltung Ihrer Finanzierung eine zentrale Rolle spielen.

Bonität prüfen

Bevor eine Baufinanzierung bewilligt wird, prüfen Banken die Bonität des Kreditnehmers. Dabei werden Einkommens- und Vermögensverhältnisse analysiert sowie eine Schufa-Auskunft eingeholt. Eine positive Bonität erhöht die Chancen auf günstige Kreditkonditionen.

Eigenkapital: Die Grundlage der Finanzierung

Eigenkapital bezeichnet die eigenen finanziellen Mittel, die Sie in die Baufinanzierung einbringen. Banken erwarten in der Regel einen Eigenkapitalanteil von 20 bis 30 % der Gesamtkosten, um Risiken zu minimieren. Ein höherer Eigenkapitaleinsatz kann zu besseren Kreditkonditionen führen und reduziert die monatliche Belastung. Zum Eigenkapital zählen unter anderem Ersparnisse, Bausparguthaben und bereits vorhandene Immobilien.

Zinsbindung: Sicherheit für Ihre Finanzierung

Die Zinsbindung legt fest, über welchen Zeitraum der Zinssatz Ihres Baukredits konstant bleibt. Üblicherweise beträgt dieser Zeitraum 10 bis 15 Jahre, kann jedoch je nach Vereinbarung variieren. Eine längere Zinsbindung bietet Planungssicherheit, da Ihre monatlichen Raten stabil bleiben, unabhängig von Marktzinsänderungen. Nach Ablauf der Zinsbindung wird für die verbleibende Restschuld eine Anschlussfinanzierung zu den dann aktuellen Konditionen vereinbart. Es ist daher ratsam, die Zinsbindungsdauer sorgfältig zu wählen und dabei sowohl aktuelle als auch zukünftige Zinsentwicklungen zu berücksichtigen.

Tilgungssatz: Ihr Weg zur Schuldenfreiheit

Der Tilgungssatz bestimmt, wie schnell Sie Ihr Darlehen zurückzahlen. Ein höherer Tilgungssatz führt zu einer schnelleren Reduzierung der Restschuld und somit zu geringeren Gesamtkosten. Beispielsweise verkürzt eine anfängliche Tilgung von 2 % die Laufzeit des Kredits im Vergleich zu einer Tilgung von 1 %. Viele Banken bieten die Möglichkeit, den Tilgungssatz während der Laufzeit anzupassen, oft einmal pro Jahr. Es ist empfehlenswert, den Tilgungssatz so hoch wie möglich zu wählen, ohne die monatliche Belastung zu überschreiten, um die Finanzierung effizient zu gestalten.

Sicherheiten: Absicherung Ihrer Baufinanzierung

Um das Risiko bei der Vergabe von Baufinanzierungen zu minimieren, verlangen Kreditinstitute in der Regel Sicherheiten. Die häufigste Form ist die Eintragung einer Grundschuld auf die zu finanzierende Immobilie. Diese dient der Bank als Absicherung und ermöglicht im Falle von Zahlungsausfällen die Verwertung der Immobilie. Zusätzlich können weitere Sicherheiten, wie beispielsweise eine Risikolebensversicherung in Höhe der Darlehenssumme, gefordert werden, um die Rückzahlung des Kredits im Todesfall des Kreditnehmers sicherzustellen.

Sondertilgung: Flexibilität in der Baufinanzierung

Eine Sondertilgung ermöglicht es Ihnen, zusätzlich zu den regulären Raten außerplanmäßige Zahlungen auf Ihr Darlehen zu leisten. Dadurch können Sie die Restschuld schneller reduzieren und Zinskosten sparen. Viele Banken erlauben jährliche Sondertilgungen von bis zu 5 % der Darlehenssumme, oft ohne zusätzliche Gebühren. Es ist jedoch wichtig, die genauen Bedingungen in Ihrem Kreditvertrag zu prüfen, da die Höhe und Häufigkeit von Sondertilgungen variieren können. Durch gezielte Sondertilgungen können Sie die Laufzeit Ihres Kredits verkürzen und schneller schuldenfrei werden.

Förderungen nutzen: Unterstützung für Ihr Bauvorhaben

Bei der Planung Ihrer Baufinanzierung sollten Sie mögliche staatliche Förderprogramme in Betracht ziehen, die finanzielle Unterstützung bieten können. Die Kreditanstalt für Wiederaufbau (KfW) bietet beispielsweise zinsgünstige Darlehen und Zuschüsse für den Bau oder Kauf von energieeffizienten Immobilien an. Zudem existieren regionale Förderprogramme, die je nach Bundesland variieren. Es ist ratsam, sich frühzeitig über verfügbare Fördermöglichkeiten zu informieren, um diese optimal in Ihre Finanzierungsplanung einzubeziehen.

Fördergelder nutzen

Nutzen Sie für Ihr Vorhaben rund ums Haus die beste Finanzierung und die maximale Förderung.

Ihre Vorteile: Sicherheit, Sparen und Vorsorge.

Kundenmagazin April 2025